iDeCoについて情報をまとめた記事になります。

概要から加入条件、メリット・デメリットなどに加えて制度改正についても記載しています。

iDeCoという名前は聞いたことあるけど内容はわからない…

iDeCoを始めようとしているけど詳細はわからない…

そのような方々の参考になると思いますので、ぜひご一読ください。

結論

- iDeCo(イデコ)は任意加入の私的年金制度

- 多くの税制優遇があり、老後資金の形成に適している

- 資金拘束と受け取り方については注意が必要

iDeCo(イデコ)とは個人型確定拠出年金とも呼ばれ、任意加入の私的年金制度になります。

自身で申込を行い、投資商品を選択して資金を運用します。

iDeCoには多くの税制優遇があり、老後資金の形成に適した制度といえます。

注意点としては、60歳まで原則引き出しできないという点が挙げられます。

また、受け取り時は金額により課税されるため、受け取り方法についてもご自身の状況によって検討する必要があります。

制度の内容を理解することで、老後の資産形成がより効率的なものになるでしょう。

iDeCoを始める前にぜひ下記の内容を読んで、理解を深めていただければと思います。

制度の概要

- 任意加入の私的年金制度

- 拠出時、運用時、受取時に税制優遇あり

- 他の年金制度に持ち運び可能

iDeCoは個人型確定拠出年金とも呼ばれ、私的年金制度で加入は任意です。

自身で掛金を拠出して、主に投資商品で掛金を運用する形になります。

拠出時、運用時、受取時に税制優遇があることが特徴で、老後資金の備えとして有効な制度です。

これらの税制優遇の詳細については、後述のiDeCoのメリットで説明します。

また、iDeCoは手続きを行うことで他の年金制度へ資金を引き継ぐことができます。

この資金を持ち運びすることを「ポータビリティ」と呼びます。

会社員から個人事業主として独立した際は、企業型確定拠出年金(DC)をiDeCoへ移換(ポータビリティ)することが原則可能です。

反対に個人事業主から会社員として就職した際もiDeCoの資金を企業型確定拠出年金へ移換することも原則可能です。

いずれも詳細は所属企業へ確認が必要となりますが、転職や独立をする場合でも運用を続けられるのはメリットとなります。

移換(ポータビリティ)できる点は併せて認識しておきましょう。

加入条件について

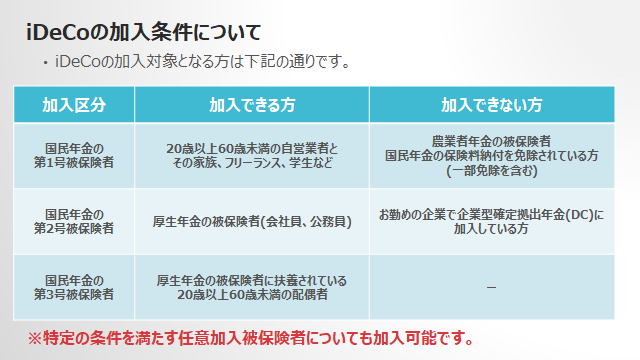

iDeCoの加入対象となる方は下記の通りです。

年金制度であるという背景もあり、国民年金の被保険者であることが主な条件となります。

年金制度であるという背景もあり、国民年金の被保険者であることが主な条件となります。

第1号被保険者の場合は、20歳以上60歳未満の自営業者とその家族、フリーランス、学生が対象となります。

農業者年金の被保険者や国民年金の保険料納付を免除されている方は加入できません。

第2号被保険者の場合は、厚生年金の被保険者(公務員含む)が加入できます。

ただし、勤め先の会社で企業型確定拠出年金(DC)に加入している方はiDeCoには加入できません。

この加入制限については2022年10月に見直されます。

詳細は制度改正の部分で説明します。

第3号被保険者の方も加入対象となります。

扶養されている20歳以上60歳未満の配偶者についても加入できます。

また、加入者によって毎月の拠出限度額が異なります。

次の項目でご自身の拠出限度額を確認しましょう。

拠出限度額について

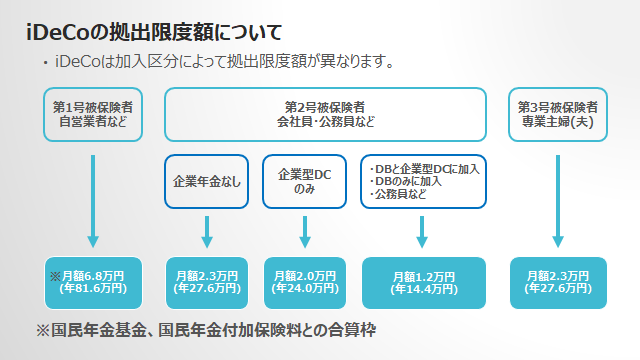

加入区分毎の拠出限度額は下記の通りです。

iDeCoの掛金はご自身で設定します。

iDeCoの掛金はご自身で設定します。

月額最低が5,000円となり、掛金額は限度額までの範囲で1,000円単位で自由に設定できます。

掛金額設定後の変更については、1年に1回限り変更可能です。

また、掛金の拠出を一時的に停止することも可能です。

(引き出しは原則60歳まで不可となります。)

掛金の拠出停止後に再開することも可能なため、柔軟性のある制度といえるでしょう。

収入の減少やお子様の進学などで支出が多くなる期間については、掛金額を減らしたり、一時停止することができる点は押さえておきましょう。

それぞれの拠出限度額についても説明します。

第1号被保険者(自営業者、フリーランスなど)の方は月額68,000円になります。

これは国民年金基金、国民年金付加保険料との合算枠になることに注意が必要です。

第2号被保険者(会社員、公務員など)の方は勤め先の制度によって異なります。

企業年金がない方は月額23,000円、企業型DCのみ加入している方は月額20,000円となります。

DB(確定給付企業年金)に加入している方、公務員の方は月額12,000円になります。

会社側の制度に影響を受けるため、申込前に人事部門へ確認してご自身の拠出限度額を把握しておきましょう。

最後に第3号被保険者(専業主婦、専業主夫)の方は月額23,000円になります。

ご自身の拠出限度額を把握した上で、無理のない拠出額を決めてみましょう。

メリット・デメリット

ここではiDeCoのメリットとデメリットを紹介します。

メリットは何と言っても、税制優遇を受けられる点です。

拠出した掛金は全額が所得控除となります。

所得控除になる、ということは掛金に所得税がかかりません。

(社会保険料と同様の扱いです。)

第1号被保険者(個人事業主、フリーランス)の例で考えると最大で年間816,000円拠出できるので、毎年816,000円×所得税率分の節税となります。

収入の一部を税金がかからずに資産運用へ回すことができるので、資産形成の大きな味方となります。

また、株式等の運用益は通常20.315%の税金が課せられますが、iDeCoで運用する投資商品については非課税となります。

iDeCoは制度的に60歳までの長期投資となります。

長期間の運用を行うことで複利の力を活かし、かつ確保した運用益についても税金がかからない点は大きなメリットです。

加えて、受け取り時にも税制の優遇があります。

一時金として一括受け取りする場合は退職所得控除、年金として分割で受け取りする場合は公的年金等控除を利用できます。

iDeCoは受け取り時には課税されますが、その他の部分の税制優遇がかなり大きく受け取り時の控除もあるため、老後資金の準備には最適な制度になります。

受け取り方は3パターンあるので、詳細は後述します。

一方、デメリットは原則60歳まで引き出しが不可となっている点です。

拠出した掛金は60歳まで拘束されてしまうという点は、確実に認識しておきましょう。

その他には、基本的に投資商品の運用になるため元本保証ではないという点です。(元本保証の定期預金型の商品もあります。)

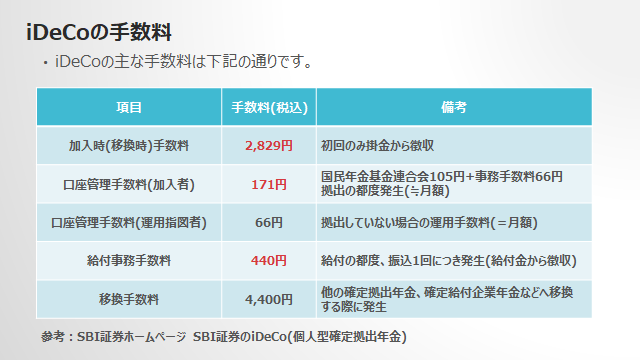

また、iDeCoには各種の手数料がかかります。

SBI証券の例を挙げると加入時手数料が2,829円(初回のみ)、掛金の拠出の都度171円かかります。

また、給付(引き出し)の際も都度440円かかる点は押さえておきましょう。

手数料は運営管理機関(証券会社、銀行など)によって異なります。

SBI証券はiDeCoの手数料が最安水準で「eMAXIS Slim 米国株式(S&P500)」を選択できるため、おススメできるiDeCoの運営管理機関です。

私自身も2022年10月からSBI証券でiDeCoを始めます♪

特別法人税について

iDeCoの問題点として挙げられる特別法人税について説明します。

特別法人税とは年金積立金に対して法人税法上、課税される税金で税率は積立金に対して年1.173%です。

現在、iDeCoへの特別法人税は凍結され、課税はされていません。

(iDeCoへの凍結は1999年から開始、2023年3月末までは凍結延長済)

しかし、今後の制度改正などで特別法人税の凍結が解除され、iDeCoの積立金へ課税される可能性がゼロではないため、iDeCoの問題点として話題になります。

この点については「仮に凍結解除されてもメリットの方が大きく、利用価値の高い制度である」と考えています。

多くの場合で特別法人税の課税額より所得控除の節税効果が大きく、加えて運用益の非課税効果が得られるのでトータルで大きくプラスになります。

特別法人税というマイナス効果が今後発生する可能性がある、ということは押さえておきましょう。

受け取り方について

iDeCoの受け取り方には下記の3つがあります。

- 一時金として一括受け取り

- 年金として分割で受け取り

- 一時金と年金の組み合わせで受け取り

①の一時金として一括受け取りする場合は退職所得控除を受けることができます。

また、②の年金として分割で受け取ることもでき、この場合は公的年金等控除を受けることができます。

どちらも受け取り方についても一定金額までは税金がかからずに、iDeCoの掛金を受け取ることができると認識しておきましょう。

その他に③のように一時金と年金の組み合わせで受け取ることも可能です。

一般的に①の一時金として一括受け取りが最も税金がかからないことが多いですが、ご自身のiDeCo運用期間、退職金の有無、年金の受け取り状況などの要素で変わります。

条件によって一般知識では、最適な受け取り方法の判断は困難になります。

絶対に税金で損をしたくないとお考えの方は、税理士への相談もご検討下さい。

加えて、退職所得控除や公的年金等控除の部分が制度変更される可能性もあります。

(もちろん増税の方向へ…)

受け取り方は60歳時に決定する形になります。

多くの方は受け取りまで期間があると思いますので、税金面の制度変更を意識しつつ、ご自身の最適な受け取り方を検討しましょう。

制度改正について

- 受け取り開始時期の上限が70歳から75歳へ延長(22年4月1日)

- 加入できる年齢の要件拡大(22年5月1日)

- 企業型DC加入者の加入要件緩和(22年10月1日)

iDeCoは2022年に制度改正が多くあります。

主要な制度改正について説明します。

はじめに、22年4月1日から受け取り開始時期の上限が70歳から75歳へ延長されました。

原則60歳以上は掛金の拠出はできませんが、最長75歳まで受け取り開始時期を遅らせることで、より運用期間を確保することができます。

運用期間の選択肢が増えた形なので、これは素晴らしい改正であると考えています。

また、22年5月1日からiDeCoへ加入できる年齢の要件が拡大されました。

主に第2号被保険者(サラリーマン)や国民年金に任意加入している第1号・第3号被保険者(自営業者、専業主婦)についても60歳以上65歳未満の方は加入できるようになりました。

51歳以上でiDeCoへ加入した方は受け取り開始時期が61歳以降となります。

60歳時点で運用期間が10年未満となる場合は、ご自身の受け取り開始時期を確認しておきましょう。

そして最も大きい制度改正が、企業型DC加入者のiDeCo加入要件の緩和です。

現状では勤め先の会社で企業型DCへ加入している場合、規約によってiDeCoに加入できないケースがありました。

(私自身もこのパターンで絶望していました…)

それが22年10月1日からは上記のケースでも原則iDeCoへ加入できるようになります。

条件として掛金(企業型DC、iDeCo)が各月拠出であること、企業型DCのマッチング拠出を利用していないこと、がありますのでその点はご注意ください。

私自身は前述の通り、この改正のおかげで22年10月からiDeCoで拠出を開始します♪

その他に少し先の話となりますが、2024年12月1日から拠出限度額の増額も予定されています。

確定給付型の他制度を併用する場合(公務員含む)の拠出限度額が月額12,000円から月額20,000円へ引き上げられます。

iDeCoの限度額が増えることで自身の裁量で運用できる金額が増え、勤め先の会社制度の影響が小さくなるといえます。

約2年後となりますが、メリットのある制度改正が控えていることも押さえておきましょう。

まとめ

- iDeCo(イデコ)は任意加入の私的年金制度

- 多くの税制優遇があり、老後資金の形成に適している

- デメリットや受け取り方も理解が必要

最後に内容を改めてまとめます。

iDeCo(個人型確定拠出年金)は任意加入の私的年金制度です。

掛金の拠出時、運用益については大きな税制優遇があります。

また、受け取り時には課税されますが、各種控除を利用することができます。

このため、iDeCoは老後資金の形成に適した制度といえます。

一方、60歳まで原則引き出しができない点や、受け取り方を誤ると余計な税金がかかってしまう可能性があります。

制度内容についても理解をして、ご自身の中で納得した上で是非iDeCoを活用してもらいたいと思います。

皆様の資産形成の参考になれば幸いです。