NISAに関する情報をまとめた記事となります。

NISAという名前は聞いたことがあるけど、詳しくは知らない…

NISA口座を開設しようと考えているけど、「一般NISA」と「つみたてNISA」のどちらにしようか迷っている…

そういった方々の参考になると思いますので、ぜひ一読下さい。

結論

- NISAは配当金や譲渡益に税金がかからない非課税制度

- 一般NISA or つみたてNISAは毎月の入金可能額で選択

- 口座開設する証券会社はSBI証券がおすすめ

NISA(ニーサ)とは少額投資非課税制度であり、個人投資家向けの制度となります。

非課税制度とあるように、配当金や譲渡益に税金がかかりません。

NISA制度を利用することで、配当金や譲渡益にかかる20.315%の税金をゼロにすることができます。

(非課税投資枠には上限あり)

また、NISA制度には「一般NISA」と「つみたてNISA」があり、どちらかを選択する必要があります。

選択基準は毎月の入金可能額が最も重要になると考えています。詳細は記事内にまとめています。

NISA口座を開設する際はSBI証券をおススメしています。

選択できる投資商品が多く、私自身もSBI証券で「一般NISA」の口座を開設して運用しています。

NISAの概要からメリット・デメリット、選択基準などについては以下の通りです。

NISAの種類

- 一般NISA

- つみたてNISA

- ジュニアNISA(2023年末で終了予定)

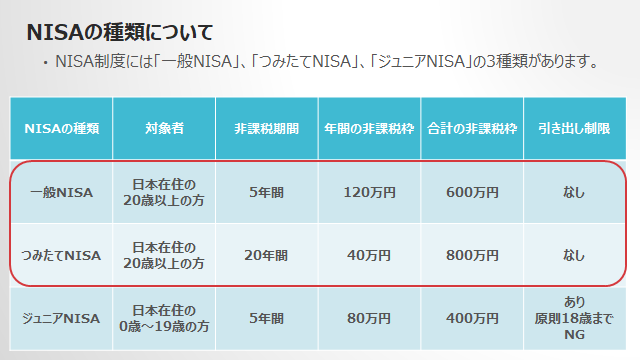

NISAは現在「一般NISA」、「つみたてNISA」、「ジュニアNISA」の3種類があります。

ジュニアNISAは未成年向けの非課税制度ですが、2023年末で終了予定で2024年以降は新規購入できません。

そのため、ここでは「一般NISA」と「つみたてNISA」について解説します。

制度の概要

一般NISA

- 年間120万円×5年間(計600万円)の税制優遇制度

- 株式、ETF、投資信託、REITなど投資可能

- ロールオーバーにより6年以上の保有も可能

一般NISAは年間120万円の投資枠があり、保有期間は5年間です。

株式、ETF、投資信託、REITなど幅広い投資商品へ投資できる点が大きなメリットです。

投資期間の5年を過ぎてもロールオーバーという新規投資枠への移管を行うことで6年以上の保有も可能です。

ロールオーバーは複雑な部分があるので、詳細は後述します。

つみたてNISA

- 年間40万円×20年間(計800万円)の税制優遇制度

- 投資可能商品は投資信託、ETFのみ

- 買付方法は積立のみ

つみたてNISAは年間40万円の投資枠があり、保有期間は20年間です。

投資対象が投資信託とETFに限られている点が大きな特徴です。

さらにその投資信託・ETFも金融庁が承認した商品に限られるため、投資経験が少ない方でも安心して投資を継続できると思います。

年間投資枠を使い切るためには月額33,000円を投資する必要があります。

証券会社によって投資枠を使い切れるサービスがありますが、制度を最大限活用するためには毎月30,000円以上を積立投資する必要があります。

一般NISAよりハードルは低いため、家計の見直しを行って貯蓄・投資の割合を増やすことを意識しましょう。

メリット・デメリット

NISA制度のメリット・デメリットは下記の通りです。

NISA制度の一番のメリットは配当金や譲渡益が非課税となる点です。

通常、株式や投資信託などの投資商品から得た配当金や譲渡益は20.315%の税金がかかります。

しかし、NISA制度の非課税枠内の投資商品はこれらの税金はかかりません。

個人投資家にとっては強力な武器になりますので、是非とも内容を理解して活用しましょう。

また、つみたてNISAのみに言えることですが投資商品が事前に選定されています。

金融庁が承認した商品のため、販売手数料や信託報酬(年間の手数料)は一定水準以下です。

銀行や証券会社の窓口で購入するより、コスト面で有利な商品を選ぶことができます。

一方、デメリットは損益通算ができない点です。

特定口座などでは本年の譲渡損失を利子、配当所得と相殺できます。(損益通算)

NISA制度ではこの損益通算を利用できず、損失が出た場合の補填はありません。

そのため、短期的な売買ではなく資産形成のため長期的な投資として利用することを推奨します。

加えて、年間の非課税枠は翌年に繰越できない点は理解しておきましょう。

一般NISAは年間120万円、つみたてNISAは年間40万円の非課税枠がありますが、年内にできる限り使い切りましょう。

一般NISAを例に挙げると「今年100万円しか投資していなかったので、来年は140万円投資できる」とはなりません。

毎年最大120万円となるので、来年も非課税枠は120万円となります。

年内の残り非課税枠は把握しておき、なるべく非課税枠を使い切るようにして制度を最大限活用しましょう。

選択の基準(一般NISA or つみたてNISA)

- 毎月の入金額(投資可能額)

- 利用目的(老後資金、教育費、住宅の頭金など)

※①を優先の選択基準として考える

「一般NISA」と「つみたてNISA」の選択基準は、毎月の入金額と利用目的になります。

毎月の入金額(投資可能額)が3万円~5万円までの方は「つみたてNISA」、ボーナスなどを含めて月10万円程度(年間120万円程度)投資できる方は「一般NISA」の利用を推奨します。

これは先に説明した通り、非課税枠は翌年以降に繰越できないためです。

非課税枠を使い切れないと制度をフル活用できない形となってしまうため、毎月の入金額が優先的な選択基準になります。

もう1つの基準が投資資金の利用目的となります。

5年~10年以内に利用することが確定している教育費や住宅の頭金などを運用する場合は「一般NISA」を推奨します。

反対に老後資金など15年~20年、それ以上先の資金を目的として長期で運用する場合は「つみたてNISA」の選択を推奨します。

そして、この2つの選択基準で優先すべき基準は①の毎月の入金額であると考えています。

毎月10万円程度投資できるのであれば、「一般NISA」を選択して年間120万円×5年間で600万円の非課税枠を使い切りましょう。

その後は特定口座に入金する形で資産形成を継続する形で良いと考えています。

補足となりますが、毎月1万円~3万円で「つみたてNISA」を選択して投資を始めることは全く問題ありません。

投資リターンは基本的に資金をリスクに晒した期間に比例するため、早期に投資を開始できるのであれば是非挑戦してほしいと考えています。

制度活用の方針

- 基本的には長期運用

- 3年以内に利用予定の資金は投資しない

NISA制度の効果的に活用するための方針としては、長期運用が挙げられます。

つみたてNISAではできる限り20年間運用し、複利の力を利用して運用益を積み上げてその運用益を非課税にすることが効果的です。

一般NISAの場合においてもロールオーバー制度を利用することで2028年まで保有することが可能です。

この制度を活用して、運用期間を延ばして運用益を確保することを目指しましょう。

一般NISAの「ロールオーバー」の詳細については後述します。

また、基本的には3年以内に利用する予定の資金については投資しないようにしましょう。

運用期間が3年以内の場合は資金が大きくマイナスとなる可能性があるため、ライフプランに影響が出てしまいます。

生活防衛資金の考え方や投資資金の割合についてはこちらの記事でまとめてありますので、詳細を知りたい方は併せてお読み下さい。

ロールオーバーについて

- 一般NISAのみの制度

- 5年の非課税枠終了時に翌年の非課税枠へ移管できる

- 利用することでより長期的な運用が可能

ロールオーバーとは「一般NISA」に関する制度で、「つみたてNISA」にはありません。

ロールオーバーは5年間の非課税期間が終了したときに、その商品を翌年の非課税枠へ移管できる制度のことです。

一般NISAで5年間の非課税期間が終了した際の選択肢は下記の3つです。

- ロールオーバーを選択して翌年の非課税枠へ移管

- 売却

- 課税口座へ移管(特定口座、一般口座など)

ロールオーバーを利用することで、より長期に運用ができるため基本的にはロールオーバーを選択することを推奨します。

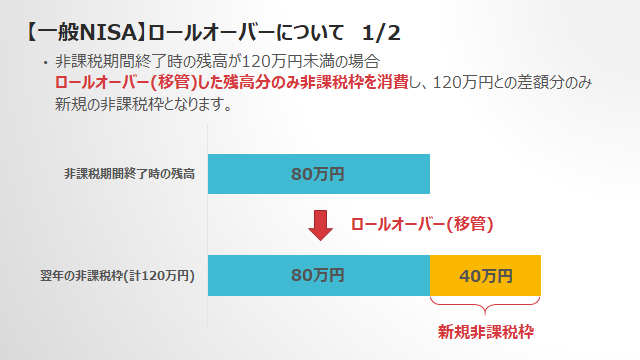

ロールオーバーを行った際の翌年の非課税枠については、下記の通りとなります。

非課税期間終了時の残高が120万円未満の場合

非課税期間終了時の残高が120万円未満の場合は、ロールオーバー(移管)した残高分のみ非課税枠を消費する形となります。

そのため、翌年の新規非課税枠は120万円からロールオーバーした残高を引いた金額になります。

画像では、80万円分をロールオーバーした場合を例にしています。

この場合の翌年の新規非課税枠は、120万円-80万円=40万円となります。

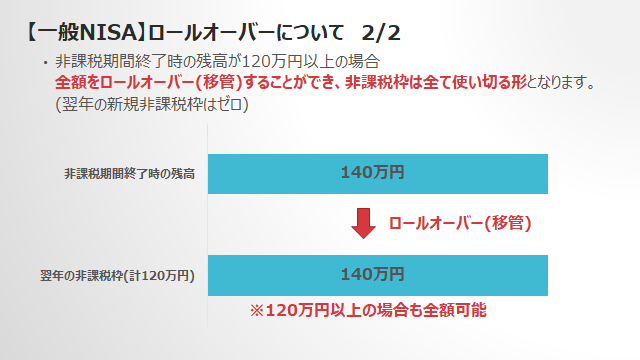

非課税期間終了時の残高が120万円以上の場合

非課税期間終了時の残高が120万円以上の場合は、全額をロールオーバー(移管)することができます。

しかし、非課税枠は全て使い切る形となるため翌年の新規非課税枠はゼロとなる点に注意が必要です。

新規に投資を行う場合は、特定口座や一般口座を利用する形になります。

画像では、140万円分をロールオーバーした場合を例にしています。

140万円全額をロールオーバーできますが、翌年の新規非課税枠がゼロとなります。

まとめ

- NISAは税制優遇のある個人投資家向け制度

- 証券会社はSBI証券をおススメ

- 毎月の入金額や利用目的によって制度を選択

NISAは配当金や譲渡益が非課税になる個人投資家向けの制度となります。

20.315%の税金を払わなくて済むので、是非この制度を活用して資産形成に役立てましょう。

一般NISA、つみたてNISAの口座開設をする際におススメの証券会社はSBI証券です。

選択できる投資商品が多く、迷ったらSBI証券を選択する形で問題ないと考えています。

私自身もSBI証券で「一般NISA」を開設して、投資しています。

「一般NISA」と「つみたてNISA」の選択基準は毎月の入金額や利用目的で決めましょう。

仮に非課税枠を全額使い切れない場合でも、早期に投資を開始することで複利の効果を得ることができます。

家計の見直しも並行して行い、投資資金を確保することができたのであれば、是非NISA制度を活用して投資を開始してほしいと考えています。

本記事が見ていただいた方々のNISA制度の理解や、投資への疑問解消に貢献できれば幸いです。